Quando gli investimenti azionari sono meglio della loro reputazione

Gli investimenti azionari sono generalmente considerati rischiosi. Ma non è detto che questo sia sempre il caso. Il presente articolo si propone di dedicare un’analisi piuttosto illuminante sul rendimento degli investimenti azionari a lungo termine, confrontandoli anche con i titoli di stato e gli strumenti del mercato monetario.

Molti investitori concordano nel ritenere i termini “azioni” e “sicurezza” difficilmente conciliabili. Le numerose crisi del passato hanno minato alle radici la fiducia degli investitori in questa forma di investimento. Inoltre, maggiore è il numero di crisi finanziarie che un investitore ha affrontato nella sua vita, maggiori sono le sue preoccupazioni. Non ha alcuna rilevanza se una crisi colpisce principalmente il mercato azionario o se i suoi effetti si riflettono su di esso esclusivamente sotto forma di danni collaterali. Il mercato azionario è sempre stato al centro dell’informativa finanziaria, quindi non sorprende che, di conseguenza, gli investitori vedano quasi sempre gli strumenti rappresentativi di capitale nell’occhio del ciclone. Naturalmente le azioni tendono a essere più sensibili alle fluttuazioni rispetto ad altre forme di investimento, ma offrono comunque opportunità proporzionate ai rischi. Tuttavia, i vantaggi dell’investimento azionario sono solo parzialmente compatibili con gli obiettivi di investimento a breve o medio termine; il vero volto di questa forma di investimento si manifesta soltanto a lungo termine. Ciò è evidenziato da tutta una serie di studi, oltre che da modelli di mercato che portano allo stesso risultato. Un’analisi condotta dagli esperti dell’asset manager Allianz Global Investors, una filiale del colosso assicurativo Allianz, ha mostrato questo legame in modo particolarmente chiaro alcuni anni fa. Dalle loro analisi si è giunti alla conclusione che chi vuole investire a lungo termine e puntare alla crescita del proprio patrimonio deve riflettere su cosa significhi veramente “sicurezza”. Per gli obiettivi di investimento a lungo termine è decisiva, più della banda di oscillazione annuale di una determinata classe di asset, la crescita reale del patrimonio, vale a dire l’incremento dello stesso al netto dell’inflazione.

Infatti, la ricerca di Allianz Global Investors dimostra che le azioni possono essere particolarmente redditizie per gli investitori con un orizzonte di investimento molto lungo. Se non altro, i dati storici non consentono di giungere a conclusioni diverse: basandosi sul mercato statunitense, per il quale è disponibile la più lunga serie temporale di dati, è stato possibile dimostrare che in un periodo di 30 anni, a prescindere dal momento in cui si è entrati nel mercato, solo l’investimento in azioni non ha mai portato a una perdita di valore. Chi negli ultimi 213 anni ha investito in azioni statunitensi per la previdenza per la vecchiaia, dopo tre decenni ha sempre registrato un aumento reale del proprio potere d’acquisto.

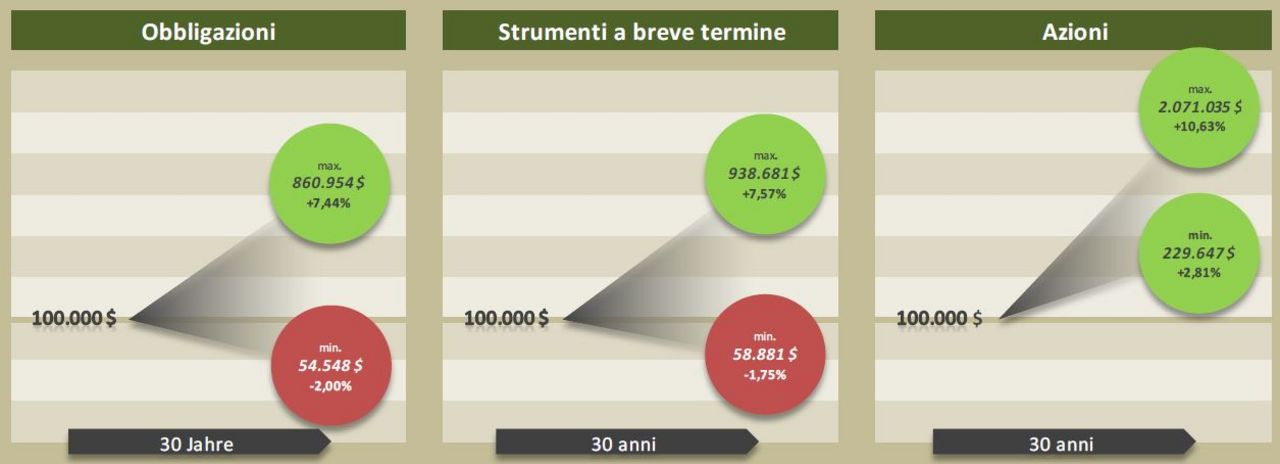

Al netto dell’inflazione, gli investitori hanno ottenuto un rendimento annuo reale medio almeno del 2,81% su un periodo di 30 anni. Questo rendimento minimo è quello che i risparmiatori avrebbero ottenuto se avessero acquistato i titoli a listino nell’indice S&P 500 nel 1903 per rivenderli nel 1933. Durante questo periodo un capitale iniziale di 100.000 dollari sarebbe pur sempre aumentato a 229.646 dollari in termini reali.

Il rendimento massimo con un investimento trentennale in azioni si sarebbe ottenuto nel periodo tra il 1857 e il 1887, quando un rendimento medio annuo del 10,63% avrebbe trasformato un capitale di 100.000 dollari in 2.071.035 dollari. Al netto dell’inflazione, si badi bene.

Si potrebbe obiettare che si tratta di un periodo molto lontano e che, inoltre, il mercato finanziario di allora non è paragonabile a quello odierno. Tuttavia, anche considerando un trentennio più recente si vede che il principio è ancora valido: chi è entrato nel mercato azionario statunitense nel 1981, nel 2011 si è trovato un capitale aumentato di poco meno del 7,5% all’anno in termini reali, includendo i dividendi, che rappresentano pur sempre circa la metà del rendimento. Al netto dell’inflazione, 100.000 dollari del 1981 si sarebbero trasformati nel 2011 in circa 875.496 dollari. Durante questo periodo il mercato azionario ha dovuto subire numerose battute d’arresto, alcune delle quali di notevole portata: il lunedì nero del 1987, che vide i prezzi delle azioni crollare di un quarto nel giro di poche ore; l’11 settembre 2001, con gli attacchi terroristici a New York; il fallimento della banca di investimento Lehman Brothers; infine, gli effetti globali della crisi dei subprime a partire da settembre 2008.

Questi eventi hanno rafforzato l’impressione che le azioni siano rischiose. Effettivamente, per brevi periodi questo è quasi sempre vero. Ad esempio, lo studio mostra che la perdita massima in un anno sul mercato azionario USA è stata del 38% nel 1932 – sempre al netto dell’inflazione; il guadagno massimo, invece, è stato del 66% (1862).

Nelle loro ricerche, gli esperti di Allianz Global Investors hanno comunque effettuato anche un confronto con altre forme di investimento: anche nel peggiore dei 213 anni, per i titoli di stato (americani, beninteso) e gli strumenti del mercato monetario le cose sono andate meglio che per le azioni nel loro anno peggiore: gli US treasuries hanno perso nel 1864 circa il 22% del loro valore e i titoli del mercato monetario hanno registrato nel 1948 una perdita del 16%. Questi risultati sottolineano ancora una volta la maggiore vulnerabilità degli investimenti azionari, ma solo su orizzonti di breve e medio termine.

Più lungo è il periodo di investimento, tanto meno è decisivo il momento dell’acquisto delle azioni. Considerando gli ultimi 213 anni, l’investimento in azioni per un quinquennio, a prescindere da quale questo fosse, ha prodotto una perdita in 36 casi, mentre con un periodo di detenzione di dieci anni le azioni hanno fatto subire una perdita solo in 16 casi. Chi ha tenuto le azioni in portafoglio per 30 anni, invece, non ha subito alcuna perdita.

Molti investitori concordano nel ritenere i termini “azioni” e “sicurezza” difficilmente conciliabili. Le numerose crisi del passato hanno minato alle radici la fiducia degli investitori in questa forma di investimento. Inoltre, maggiore è il numero di crisi finanziarie che un investitore ha affrontato nella sua vita, maggiori sono le sue preoccupazioni. Non ha alcuna rilevanza se una crisi colpisce principalmente il mercato azionario o se i suoi effetti si riflettono su di esso esclusivamente sotto forma di danni collaterali. Il mercato azionario è sempre stato al centro dell’informativa finanziaria, quindi non sorprende che, di conseguenza, gli investitori vedano quasi sempre gli strumenti rappresentativi di capitale nell’occhio del ciclone. Naturalmente le azioni tendono a essere più sensibili alle fluttuazioni rispetto ad altre forme di investimento, ma offrono comunque opportunità proporzionate ai rischi. Tuttavia, i vantaggi dell’investimento azionario sono solo parzialmente compatibili con gli obiettivi di investimento a breve o medio termine; il vero volto di questa forma di investimento si manifesta soltanto a lungo termine. Ciò è evidenziato da tutta una serie di studi, oltre che da modelli di mercato che portano allo stesso risultato. Un’analisi condotta dagli esperti dell’asset manager Allianz Global Investors, una filiale del colosso assicurativo Allianz, ha mostrato questo legame in modo particolarmente chiaro alcuni anni fa. Dalle loro analisi si è giunti alla conclusione che chi vuole investire a lungo termine e puntare alla crescita del proprio patrimonio deve riflettere su cosa significhi veramente “sicurezza”. Per gli obiettivi di investimento a lungo termine è decisiva, più della banda di oscillazione annuale di una determinata classe di asset, la crescita reale del patrimonio, vale a dire l’incremento dello stesso al netto dell’inflazione.

Va sottolineato ancora una volta espressamente che le ricerche effettuate non erano riferite a singoli titoli statunitensi, bensì all’intero mercato. Con un’ampia distribuzione del denaro su diverse azioni il rischio si riduce esattamente come attraverso la diversificazione nel tempo. Oggi per un investitore è più facile che mai replicare un intero mercato nel proprio deposito. I fondi indicizzati negoziati in borsa, i cosiddetti ETF, rispecchiano esattamente l’andamento dell’indice americano S&P 500, ma anche quello del Dax, dell’EuroStoxx50, del FTSE MIB o dell’MSCI World.

Va comunque tenuto presente che gli studi si basano su dati di mercato risalenti al passato. Per mancanza di alternative, questi potrebbero essere il miglior mezzo per stimare l’andamento futuro, ma non c’è ancora alcuna garanzia che nel 2052 gli indici azionari saranno più alti di quelli attuali.

E rimane aperta ancora una domanda: un orizzonte di investimento di 30 anni non è forse un po’ azzardato? La risposta non può che essere “no”. Un trentennio è indubbiamente un periodo che va oltre l’orizzonte di investimento abituale, ma è comunque più che adeguato se si pensa alla previdenza per la vecchiaia o all’accumulo di patrimonio a beneficio delle generazioni future.