Spekulationsblasen – wer hoch steigt, fällt tief

Spekulationsblasen sind gefürchtet und oft kaum vorherzusehen. Dennoch sind sie in gewisser Weise wichtig, da sie neben all den Verlusten, die sie mit sich bringen, in der Regel auch immer eine bereinigende Wirkung entfalten. In dieser Ausgabe des Newsletters wollen wir die verschiedenen Phasen einer Spekulationsblase näher betrachten.

Was haben Kryptowährungen, das Eisenbahnnetz in den USA und Tech-Aktien gemeinsam? Auf den ersten Blick nicht viel. Was aber, wenn man auch noch Tulpenzwiebeln zu der Liste hinzufügen würde? Beim einen oder anderen würde es dann wohl klingeln, wie man so schön sagt.

In jedem Fall handelt oder handelte es sich bei all diesen Dingen um Spekulationsobjekte. Richtig gelesen, selbst die erwähnte Eisenbahn war einmal ein solches. Und als Spekulationsobjekt waren sie auch allesamt irgendwann Teil einer Spekulationsblase.

Spekulationsblasen sind als Phänomen mindestens so alt wie der Handel mit Waren selber. Zunehmend aber stehen sie seit dem 17. Jahrhundert im Fokus. 1637 platzte nämlich eine der bis heute bekanntestes und gleichermaßen absurdestes Blasen: nach einem drei Jahre andauernden Boom machte das Zerbersten der Tulpenzwiebelblase eine breite Schicht von Anlegern über Nach bettelarm. Es handelte sich dabei um die erste relativ gut dokumentierte Spekulationsblase, die außerdem mehr oder weniger alle Bausteine, die eine Blase ausmachen, aufwies.

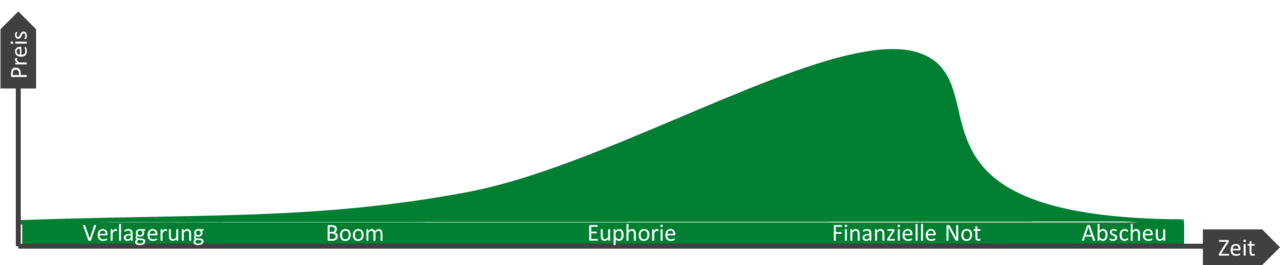

Ob Tulpenzwiebeln, Immobilien, japanische Aktien oder Dotcom-Unternehmen (Tech-Aktien) – so sehr sich die Objekte der Begierde auf den ersten Blick unterscheiden, alle waren Grundlage eines zum Teil zügellosen Spekulationsdranges der Anleger. Und dazu gehört eben auch die erwähnte Eisenbahn: vor 125 Jahren erlebten Eisenbahninvestoren an der New Yorker Börse ein wahres Fiasko. In den USA galt zur damaligen Zeit dieses Fortbewegungsmittel als das nächste „heiße Ding“. Jeder, der es sich leisten konnte, wollte dabei sein; ein kaum vorhandenes Risikobewusstsein der Anleger führte zu immer höheren Bewertungen der Eisenbahngesellschaften, kritische Einwände fanden keine Beachtung, die ideale Grundlage für eine Blase. Das Drehbuch ist dabei mehr oder weniger immer dasselbe, nur die Kulisse ändert sich. Hauptdarsteller sind immer Jubel, Hysterie, Gier, Panik, Hoffnung und nackte Angst. Um die Entwicklung einer Blase nachvollziehbar erklären zu können, wird oftmals ein fünfstufiges Modell bemüht (siehe Grafik).

Verlagerung: Blasen entstehen nicht aus dem Nichts, sondern haben einen realwirtschaftlichen Hintergrund. Zumeist verändern sogenannte Schocks, beispielsweise neue bahnbrechende Erfindungen oder Technologien, die Wirtschaft grundlegend und legen den Grundstein für einen Boom.

Boom: In dieser Phase formt sich eine überzeugende Argumentation rund um das Anlagethema („Immobilienpreise sind noch nie gefallen“). Kapital, meist kreditfinanziert, wird dem Anlageobjekt zugeführt, die Preise steigen. Dieser Aufschwung sorgt für einen Glaubwürdigkeitseffekt, mehr Geld fließt in den Markt und sorgt für einen positiven Rückkopplungseffekt (Positive Feedback Loop).

Euphorie: In dieser Phase gerät ein Boom außer Kontrolle. Anleger glauben vermehrt, dass die Entwicklung ewig währen wird und die Preise daher nur eine Richtung kennen: nach oben. Vor allem aber gelangen die Teilnehmer zur Überzeugung, dass dieses Mal alles anders ist. Kritische bzw. negative Stimmen oder Argumente finden keine oder nur begrenzte Beachtung. Neue, fragwürdige Kennzahlen und Bewertungsansätze sollen die exorbitanten Preise zusätzlich rechtfertigen. An diesem Punkt investiert die Masse an Anlegern nicht mehr länger aufgrund der zu erwartenden Erträge aus den Vermögenswerten, sondern alleine wegen der Aussicht, die Anlage zu einem höheren Preis weiterverkaufen zu können («Greater Fool Theory»).

Finanzielle Not: Unscheinbare Ereignisse sind oft Auslöser für das Platzen einer Blase, etwa wenn ein Marktteilnehmer Konkurs anmeldet oder ein Insider erste Positionen abstößt. Erste Zweifel kommen auf, der Glaube an weiter steigende Preise bleibt aber intakt. Oftmals werden Kursrücksetzer für Zukäufe genutzt. Oft geht es dann sehr schnell, die Schwankungen der Kurse nehmen zu, erste Kurserosionen setzen ein. Besonders Anleger, welche sich in der Aufschwungphase stark verschuldet haben, sind gezwungen zu reduzieren. Jetzt setzt ein negativer Rückkoppelungseffekt ein, die Preise fallen immer stärker. Diese Phase wird normalerweise von nackter Angst und Panik begleitet.

Abscheu: In dieser Phase wenden sich Anleger endgültig ab, das Ausmaß der Fehlinvestitionen wird mit dem weiteren Fallen der Preise langsam ersichtlich.

Platzende Blasen betreffen selten nur einzelne Spekulanten oder bestimmte Spekulationsobjekte, ganze Volkswirtschaften werden mitunter in den Abgrund gerissen – zu sehr sind Finanz- mit Realwirtschaft miteinander verwoben.

Dennoch haben Spekulationsblasen manchmal auch eine gute Seite: Der Hype um das Internet in den 1990er Jahren hat sicherlich zur schnellen Verbreitung und damit dem Erfolgslauf dieser neuen Technologie beigetragen. Auch die Eisenbahnblase führte dazu, dass am Ende eine verzweigte und leistungsfähige Schieneninfrastruktur entstand und damit für positive Effekte in der Volkswirtschaft gesorgt. Außerdem entfalten Krisen in der Regel eine bereinigende Wirkung, so hat die Dotcom Blase dazu geführt, dass am Ende nur Unternehmen mit einem nachhaltigen und belastbaren Geschäftsmodell überlebten.